由于众所周知的微妙原因,短视频出海一度被按了暂停键。

美国市场上,TikTok曾处于生死边缘;印度市场上,上百个中国应用被禁,TikTok、Helo、Likee、VMate等全部受到影响——阿里巴巴甚至完全停止了UCWeb及其他创新业务在印度的服务。

看上去前途渺茫,但就在不知不觉中,中国短视频出海再次风起云涌。

日本经济新闻自2018年以来一直调查统计全球App下载量,TikTok全球下载量在近期首次达到了全球第一,超过了Facebook。同时来自YY的短视频应用Likee也悄然站上了第八位。

多方参与之下的海外短视频赛道一度战火四起、硝烟弥漫,字节跳动、快手、欢聚、阿里巴巴、腾讯、小米都曾陆续出现在同一竞技场上。波折之后,短视频出海的价值仍然存在,海外市场依然足够诱人,这让国内的玩家们也收拾起心情,再次登场。

只是这一次,一些情况发生了变化。

一、抖快的海外之路

在经历一系列波折之前,TikTok的攻城掠地之势已经让同赛道上所有玩家都难以企及,这也是所有海外巨头将其视为“最强威胁者”的原因所在。从其在针对美国政府的诉讼文件中首次披露的数据来看,去年8月,TikTok在美国的月活用户人数已经超过1亿,接近美国人口的1/3,这一数据与2018年年初时相比增长了10倍。从全球来看,TikTok的月活也已经高达6.89亿。

在被“封杀”数月之后,TikTok峰回路转迎来了新转机。虽然印度市场目前还在暂停中,但在美国TikTok从去年年末就逐步恢复了士气。

据SensorTower公布的2021年6月全球热门移动应用下载量Top10,TikTok及抖音以超过6500万下载量蝉联全球移动应用(非游戏)下载榜冠军,在App Store和Google Play上的全球安装量已超过30亿次。

庞大用户体量已完全能够支撑TikTok来到商业化这一步上。

从2019年开始,TikTok就已开启了广告业务,同时应用内用户购买表情、道具和数字礼物也贡献了部分营收。据Sensor Tower数据,TikTok在2019年的总收入为1.769亿美元(未包含来自安卓设备)。

而从去年第四季度开始,根据彭博社消息,Tik Tok重要广告展示位涨价到了单日180万美元,节假日最高可高达200万美元,足见其广告业务增势之强。据SensorTower数据,TikTok及抖音在去年和今年上半年都拿到了全球热门娱乐应用收入榜单的第一名。

而和抖音在国内的商业化思路一致,如今TikTok加快了探索和布局电商业务的速度。

去年10月,TikTok和电商平台Shopify达成合作,开始允许商家在平台上投放广告以及网红合作。12月,TikTok和全球最大零售商沃尔玛合作推出了一小时时长的直播带货活动,这也是TikTok在美国首次试水“直播带货”。

今年,TikTok面向印度尼西亚开放TikTok Shop功能,指导商家直接在TikTok平台上开店,同时也尝试了直播带货。在以印尼的探索带动起东南亚地区后,外媒报道称,TikTok的下一站点是英国,目前其已在伦敦租下办公地点。同时从LinkedIn网站来看,TikTok目前在英国地区招聘的职位也有不少是和电商直播相关。

与TikTok不同的是,快手的路线其实主要是在东南亚、南美、中东等市场。

时至今日,快手已冲击国际市场过三次。前三次冲击让快手在巴西有了重点拓展,同时也形成了一个面向不同的市场做开拓的产品矩阵,主要包括Kwai、SnackVideo以及Zynn三款产品。

Zynn是专为北美地区打造的产品。用国内非常熟悉的网赚模式——绑定账号、邀请好友、观看视频均可赚取现金,Zynn曾在上线三周后就登顶美国iOS下载总榜。但上线一个多月后,Zynn却被appstore和谷歌Play store双下架。

此外因为印度市场的波折,原本在去年年底就已积累1.5亿月活的SnackVideo只能改变重心另寻出路——主要面向东南亚和巴基斯坦这些新兴市场。

自此,快手的势力范围基本上就是以拉美、中东北非和东南亚为主。于是在今年,快手又发起了第四次冲击,主要在巴西、印尼做重点投放。

尽管遭遇波折,在2021年第一季度财报中快手称“在海外市场亦取得了令人鼓舞的成果,快手全球平均月活用户数超过了1亿,到2021年4月继续增长至超过1.5亿”。而到今年5月初,短视频应用Kwai在巴西的日均活跃用户超过2300万,是去年同时期的两倍,Snack Video日活用户也增长至900万。

快手信心满满,但不得不承认的现实是竞争仍在。在自己的主场巴西,快手又一次遇上了TikTok。据晚点 LatePost消息,TikTok预计在巴西投放1亿美元,但不设上限。

二、抖快之外

抖快两家之外,其实还有不少值得关注的中国玩家。

原本Likee的主要阵地是东南亚、印度和俄罗斯,在美国市场上一直不愠不火。但从去年开始,Likee明显加快进入美国市场的脚步,再加上TikTok受挫,Likee意外成为了“受益者”。

据Apptopia数据显示,在去年2月至8月间,Likee在美国的应用安装量远超Triller、Byte和Dubsmash这几家短视频,8月其月平均活跃用户数已经达到了1.5亿,相比去年同期猛增86%。

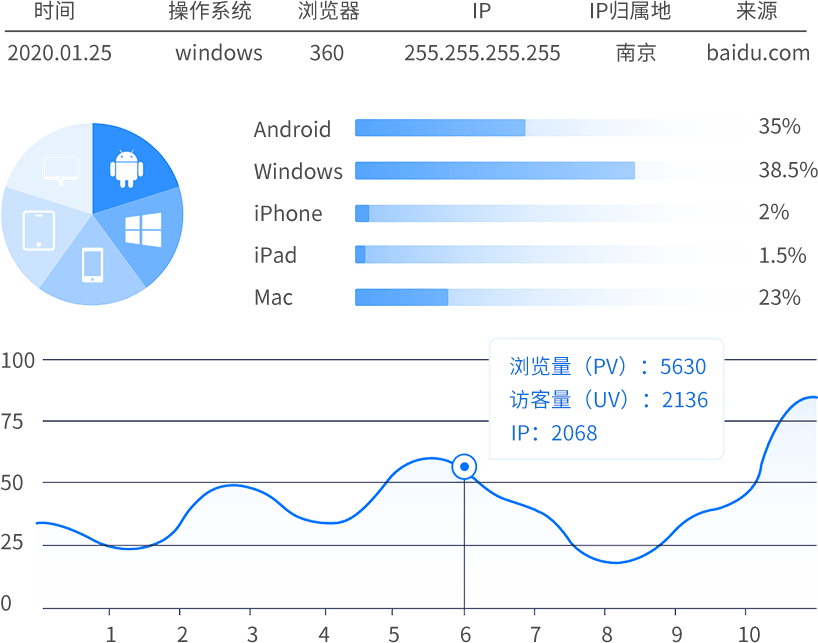

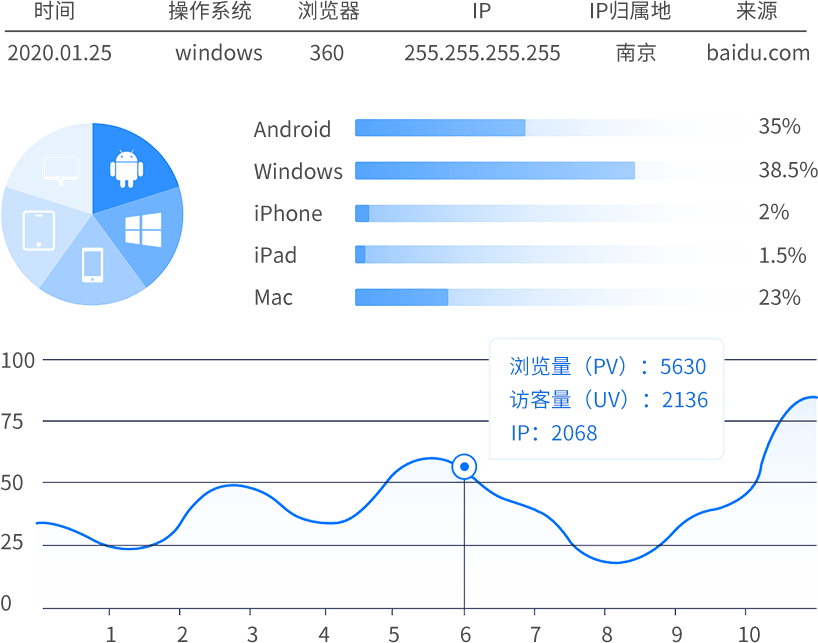

2020年2月6日-2020年8月3日 美国日活跃用户数量的增长趋势

Likee虽然也在一定程度上受到印度市场的影响,但其实力依旧。

一方面欢聚在收购BIGO、转让虎牙股份、出售YY直播后已专注海外市场,由直播产品Bigo live、休闲游戏社交媒体平台Hago、视频通讯产品imo和短视频应用Likee组成的产品矩阵已经形成并遍布海外多个市场。

另一方面,从财报来看,欢聚去年净营收在印度市场受影响的情况下依然同比增长了112.1%,今年二季度营收同比增长39.7%,达6.62亿美元。特别是剥离YY Live业务后,欢聚首次基本实现集团层面的盈亏平衡(非美国通用会计准则下)。

有欢聚的支持和在美国的突破,Likee势必还会加快脚步。为了和TikTok走出差异化路线,Likee明确的方向是向“社区”发展。前欢聚CFO金秉曾提到,在短视频领域竞争对手要么偏向于社交,要么更强调媒体属性,而欢聚未来会更关注社区互动本身。

同时,在去年第四季度及全年财报的电话会议上,金秉表示Likee的商业化已经开启,未来会将突破点放在电商上。欢聚CEO李学凌也曾明确表示,希望在未来3-5年包括Likee在内欢聚整体都能转为以电商收入为主。

除了字节跳动、快手和欢聚这三巨头,在海外市场上有所突破的中小玩家已经不会再“死磕”短视频,而是与音频、社交做了融合,短视频更多是以创新的功能形式存在于类似Tinder的陌生人社交应用中。

最典型的是赤子城,该公司成立于2009年,专注于海外市场,陆续做了包括工具、音乐、游戏、娱乐等多个领域的应用,2019年年底时在港交所挂牌上市。目前赤子城将业务划分为了社交和游戏两块,社交产品中有Yumy、MICO、YoHo、Yiyo等多个音视频社交平台,其中Yiyo就是主打视频功能。据其去年财报数据Yiyo在14个国家和地区的Google Play社交应用畅销榜都进入了前10。

当然,海外市场上从来都不是只有中国玩家。在美国市场上,除巨头之外的其他本土短视频应用眼看追赶TikTok无望 ,便也走上了新路。

创立于2015年的Triller曾因有明星和政界人士的推广而出名,据influencer marketing hub数据显示,截至去年7月,Triller的月活首度突破到6500万次。去年,Triller被认为是TikTok被打压后的最大受益者,但现实却是前有Likee拦截,后有Facebook这样的巨头在APP内推短视频新功能。

于是,Triller开始明确自己的新方向:做直播。但和短视频应用做秀场直播和电商直播不同,Triller准备从短视频往长视频领域做拓展,去做直播节目。例如去年Triller直播了拳击比赛,今年还收购了一家直播歌手对战平台Verzuz和一家赛事流媒体直播平台FITE。Triller的CEO Mahi de Silva也表示:“我们现在不仅在制作短视频,还在制作Triller TV上的线性节目。”

除了Triller,其他影响力较大的非巨头本土短视频应用中Dubsmash被兴趣社交平台Reddit收购,Byte则是被另一家TikTok的竞争对手Clash收购,Clash联合创始人Brendon McNerney向《纽约时报》表示,这两款应用将会整合为一款产品对外发布。

以上几家对现在的TikTok来说其实已不足为惧,TikTok不容忽视的最大对手,还是Facebook等巨头型玩家。尽管在过去几年,想在短视频赛道分一杯羹的海外巨头们没能牵制TikTok,但他们始终未离席,多次试水后现在也已明确了打法。

此前最为积极的巨头玩家Facebook曾先后推出产品Lasso、Reels来与TikTok正面对抗,但皆是短期试水后就匆匆退场。如今,Facebook已将短视频Reels嵌入了旗下产品Instagram上,从去年8月TikTok被打压时开始在美国、印度等50多个国家和地区推出。

Facebook Reels

其他几个巨头也是相同打法。

从去年9月起,YouTube在产品中嵌入“Shorts”短视频功能,从今年二季度财报来看,平台短视频的日均播放次数已达150亿次;11月,Snapchat也在其应用内推出了一个名为Spotlight的短视频功能区;此外据TechCrcuch报道,流媒体巨头Netflix甚至也在去年年底测试了类似短视频的功能“Fast Laughs”。

从零开始追赶月活过亿的竞争对手显然不明智,不难看出海外巨头已然放弃以开发独立短视频应用的方式来和TikTok竞争,而是均选择在原有产品应用里做功能的内置,充分利用多年累积的庞大流量池优势。互联网产品比拼最终比的还是流量变现,在原有产品应用优势之上,海外巨头有机会利用短视频内容再去提升用户体量和商业空间。

虽然是换了种方式,但巨头们还是在一个市场上竞争,战事从未停息甚至依然白热化。

和国内相似,比拼首先体现在了对内容创作的扶持上。今年5月,YouTube宣布要设立1亿美元创作激励基金,在2021-2022年期间分发;紧接着在7月,Instagram宣布将在2022年底之前发放总额逾10亿美元的报酬;Snapchat也在推出“Spotlight”时表示在2020年底前将每天向最受欢迎的创作者提供约100万美元奖金。

除了砸钱投入内容,巨头们也在产品的新功能和个性化工具上投入了更多,特别是现在各方都在彼此“借鉴”,产品功能重叠度越来越高。

例如Instagram在投入研发打造与TikTok上类似的特效,而TikTok最近也推出了名为“TikTok Stories”的新功能,其与Instagram和Snapchat上的“Stories”功能类似。

此外,这几家巨头在商业化层面也是你追我赶:TikTok去年前脚刚和电商平台Shopify合作,Instagram 平台后脚就在Reels加入了购物功能 “Shopping in Reels”。与此同时,因为疫情影响让直播电商在海外成为大势,如今Facebook、Instagram等众多平台也都纷纷开始入局。

整体来看,在海外短视频赛道里,撒钱补贴、新玩家疯狂入局的时代已经结束。

战事打到了第二阶段,美国市场上都是巨头正面比拼,用户体量已不是重点,更多是在商业化层面的较量。而其他小玩家不得不去探索差异化道路,从短视频跨界去做直播、长视频或是更侧重于社交。

印度市场虽然目前仍是封禁,但一旦政策有所松动,中国玩家大概率还是会前去。毕竟对比其他赛道来看,腾讯的《PUBG Mobile》已经换了发行商和游戏名重回印度市场,跨境电商SHEIN也在尝试重返印度市场。并且据《IndiaToday》报道,字节跳动已经提交了新商标申请,TikTok可能也会在改名为“TickTock”后重新进入。

当然,世界之大还是有诸多可拓展的市场。比如在欧洲,TikTok最近才刚刚在英国开始测试电商功能,快手的势力范围也还没有触及到。同时从目前来看,各家在中东和南美的比拼也还在持续。TikTok 目前在全球多个市场上占据先机,但这也并不代表其他玩家没有赶超的机会。

在短视频已经成为内容、社交、流媒体等各大应用的必备基础功能后,海外战事远未结束。