随着注重消费体验感的95后、00后成为新兴消费的主力群体,整个消费市场都在积极求变,在品牌零售商眼里,抓住现在的年轻人就是抓住未来的消费市场。近两年咖啡和奶茶饮品市场蓬勃发展,年轻人对“喝”的要求愈发讲究,这也让精酿啤酒成为年轻人的消费新宠,对啤酒的要求变成不只是“能喝”,而且要“好喝”。

起步阶段,产品第一,卖口感的精酿啤酒想抓住年轻人

如果从生产工艺来看,精酿啤酒要比我们现在常见的青岛、雪花等工业啤酒的发展历史更长远,而且酒酿啤酒的口感要比工业啤酒强很多,啤酒圈流传着一句话“一入精酿深似海,从此工啤是路人”。从精酿啤酒到工业啤酒,再到精酿啤酒,这个产业变化过程复合经济发展规律。

在生产流程方面,精酿啤酒的工艺更为复杂,相应的效率要比工业啤酒更低,成本要比工业啤酒更高,例如精酿啤酒最长需要发酵2个月,而工业啤酒只需要7天,同样的生产时间,工啤的产量可以达到精啤的8倍。当啤酒刚在中国市场成为大众消费品时,啤酒厂商追求的是工业化的系统性生产能力,更高的生产效率,更低的生产成本,以达到最高的规模化经济效益。

而随着经济持续发展,物质水平不断提高,95后和00后消费需求发生改变,此时精酿啤酒的口感优势特点又成为消费者欢迎的卖点。类似的例子在奶茶和咖啡市场都有,例如大多数95后和00后小时候喝的香飘飘和雀巢咖啡,但现在更喜欢一点点、喜茶、瑞星咖啡和星巴克等茶饮咖啡品牌。

根据兴业证券研究报告,当前我国精酿啤酒消费的主力人群在逐步向90后和00后过渡,年轻化趋势明显。年轻人对“喝”的要求越来越高,而精酿啤酒则迎合了年轻人对啤酒口感和味道的需求。

精酿啤酒的口感更丰富醇厚,香气更浓郁,也更新鲜,有一定的麦香味,有些果啤,还会带有不同的果香味,而且长时间都不会消散;精酿啤酒的颜色也要更深、更黄一些,像麦子的黄色,气泡更多,放置一段时间以后,还会有气泡的存在,而且气泡绵密比较小;最主要是口味更多,可以加入柠檬、草莓、水蜜桃等各类水果口味,与工业啤酒的单调、寡淡、苦涩形成直接对比。

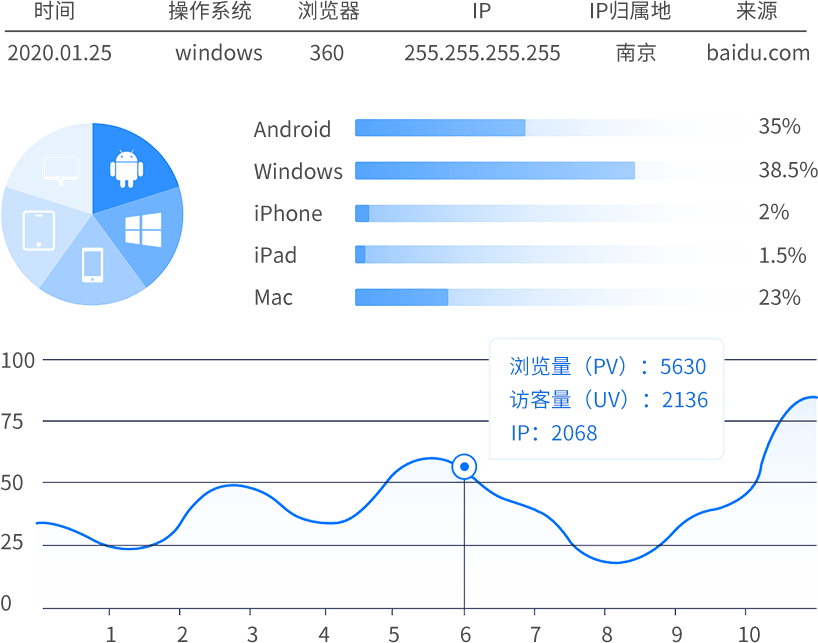

根据观研网数据,2019年,中国精酿啤酒的渗透率仅为1.9%,但2013-2020年精酿啤酒的复合增长率却高达35.38%,远高于啤酒行业的复合增长率-5.27%。国家工商登记部门的数据显示,2018年中国精酿啤酒公司已经超过2000家,而天眼查数据显示,2019年国内精酿啤酒相关企业新增了1073家,2020年新增了1122家,截至2021年6月,国内又新增了近600家精酿啤酒相关企业。

不难看出,国内精酿啤酒市场处于刚起步阶段,但市场增长速度越来越快,参与者越来越多,多数公司仍处于刚成立的起步阶段,主要工作是先在小众市场打磨产品口味,例如有一款名叫“桂”的精酿啤酒,进行了十几次配方的改良后才批量生产。

发展阶段,渠道第一,精酿啤酒最难解的就是渠道问题

对于那些进入精酿啤酒市场比较早的公司,已经打磨出了几款受用户欢迎的产品,起步阶段的产品问题解决后,就要考虑发展阶段的销售问题,想要将产品销售出去就需要建立销售渠道。

而解决销售渠道问题要远比打磨产品更艰难,试想一下有5000多家精酿啤酒公司都要建立销售渠道,而实际的啤酒零售渠道早已被华润雪花、青岛啤酒、燕京啤酒、百威英博、嘉士伯等几大啤酒厂占据,2012-2020年啤酒行业CR5从67%提升至90%。刚起步的精酿啤酒公司很难与传统啤酒大厂竞争。

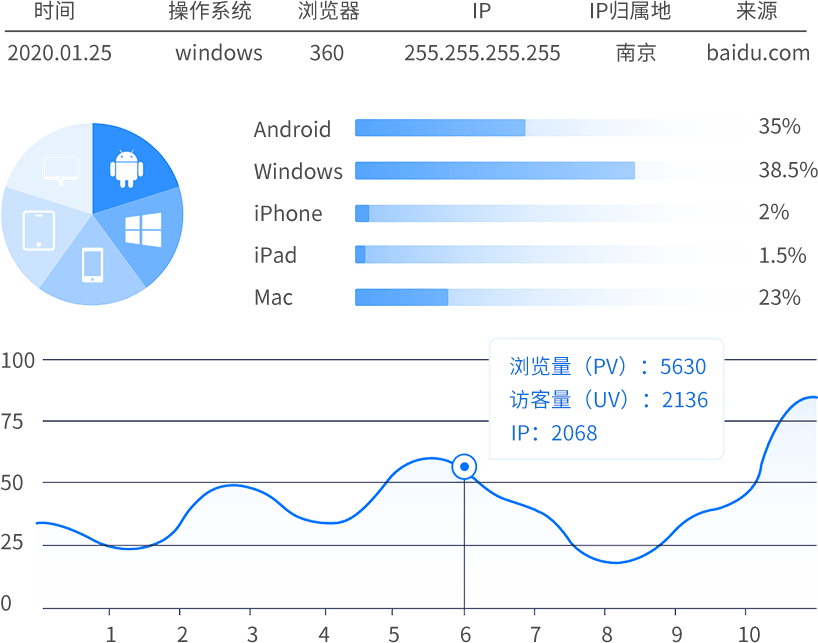

根据CBCE 2020调研统计,近70%的精酿厂商餐饮渠道销量占比超过50%,而73%的精酿厂商零售渠道销量占比不到20%。这两个数据很直观地说明了精酿啤酒依赖餐饮渠道,难以渗透零售渠道的现状问题,而出现这种情况是由多方面的因素共同的导致的。

首先,传统零售渠道是由消费者的购买积极性来影响终端零售商进货哪款产品,而精酿啤酒仍属于小众商品,与雪花、青岛、燕京等老牌啤酒相比知名度低,大众消费者在不了解精酿啤酒之前,很难会主动选择不知名的啤酒品牌。换句话说,传统商超便利店的经营者从销量情况考虑,大多数不会选择刚起步知名度还不高的精酿啤酒品牌合作。

其次,传统啤酒大厂已与传统零售渠道形成了稳定的合作关系,不同的啤酒品牌之间本就存在竞争关系,用户多买了A品牌,就会少买B品牌。所以,传统啤酒品牌在与传统零售渠道合作时,都有一些限制竞对商品的合作条件或激励方式,让终端零售商多推荐销售自己家的啤酒。若未来精酿啤酒得到大众认可,传统啤酒厂商凭借已有渠道能力,发展自己的精酿产品要比刚起步的小品牌有更强的渠道话语权能力。各大啤酒厂如今的渠道体系是花费多年时间重金积累起来的市场成果,小品牌的精酿啤酒较难突围。

此外,精酿啤酒的生产能力也无法与传统零售的供应链体系相匹配。想进入商超便利店零售体系需要有规模化的供应链能力,目前大多数精酿啤酒公司不具备规模化的生产能力,有些品牌采用自产自销的方式,通过自己的小酒馆销售自己生产的精酿啤酒,如海伦司。也有一些精酿啤酒进入不了零售渠道,选择为一些合作门槛更低的餐饮店或小酒馆供货,所以精酿厂商才会较为依赖餐饮渠道。

当然,也有一些做得比较好的精酿啤酒品牌已经在传统零售渠道取得突破,例如熊猫精酿,其即饮渠道销量占比40%,商超渠道销售占比60%。但这在5000多家精酿啤酒公司中也是凤毛麟角的存在。

既然传统零售渠道不容易打开,更多的精酿啤酒品牌选择了线上渠道。由于没有线下渠道价格体系的负担,精酿啤酒的线上定价可以更灵活,而且可以通过电商方式直接覆盖全国用户。

不过,线上仍不是啤酒消费的主要渠道,而且大量精酿啤酒品牌集聚电商平台,会使得价格竞争更为激烈,由于精酿啤酒生产成本较高,并不具备价格优势。若在电商平台陷入价格战,无法通过规模优势来降低成本的中小精酿厂商容易被淘汰出局,若采用降低生产成本的方式,失去口感优势,又会导致老用户的流失。发展线上渠道也不是一件容易的事情。

扩张阶段,品牌第一,广告驱动销售,大厂有资金优势

若能解决产品和渠道问题,啤酒厂商会进入快速扩张阶段,此时就需要全力着手品牌建设工作,酒水饮料厂商一向是广告投放的大客户。根据燕京啤酒的财报显示,其中高档产品在2020年营收60.27亿元,而广告宣传费用达到了5.05亿元,上涨了14.7%。

燕京U8的目标人群是90后年轻人,所以请来王一博代言,2020年5月9日,燕京U8上新仅120秒销售额便突破百万,截至2020年7月31日,燕京U8不到三个月累计卖出了1200万箱,超过1.4亿瓶。不难看出,广告投放可以带来销量增长,而传统啤酒大品牌厂商有着资金优势。

2020年百威亚太、华润啤酒、青岛啤酒、重庆啤酒、燕京啤酒的收入分别是361.62亿元、314.48亿元、277.60亿元、109.42亿元、109.28亿元。五大啤酒厂商有着充足的品牌运作资金和广告投入预算,而目前绝大多数精酿啤酒品牌才刚刚起步,即便是行业领头羊也需要靠融资来维持发展。高大师、拳击猫、猴子精酿、熊猫精酿等都只是完成了金额不大的B轮融资,资本实力无法与传统啤酒品牌抗衡。

最关键的是,传统啤酒大厂也已经注意到了精酿啤酒的市场需求。例如,百威全资控股鹅岛,并购开巴和拳击猫,并开设精酿啤酒酿造厂;青岛啤酒和珠江啤酒也推出了IPA、皮尔森等品类高端产品。

前面提到,2013-2020年精酿啤酒的复合增长率却高达35.38%,而啤酒行业的复合增长率-5.27%。各大啤酒厂商也在尝试做出改变,而发展精酿啤酒是必然要选择的发展方向之一。

目前,新兴精酿啤酒品牌与传统啤酒大厂并不在同一竞争维度,而且精酿啤酒仍属于小众需求,市场竞争并不激烈,新兴精酿啤酒品牌还有充分的发展空间。不过,留给新兴精酿啤酒品牌的起步阶段的准备时间越来越少了。

根据中金预测,精酿出厂口径市场规模将从2020年的100亿元左右增长到2025年的300至400亿元,CAGR为25至30%;而根据前瞻研究院数据显示,预计到2025年,国内精酿啤酒市场规模约为875亿元,渗透率为11%。

对新兴品牌而言,如何突围需要有明确的发展计划,要考虑产品、渠道以及品牌等多维度竞争关系,可以逆袭的时间窗口不超过4年,面对数百亿的精酿消费市场,传统大牌必然也会逐渐加大市场投入。可以预见,接下来几年精酿啤酒市场竞争将会越来越激烈。