但实际上,早在2020年,银保监会消费者权益保护局发布《关于招联消费金融公司侵害消费者合法权益的通报》,其中就包括招联消费金融营销宣传存在夸大、误导;未向客户提供实质性服务而不当收取费用;对合作商管控不力;催收管理不到位等一系列侵害消费者合法权益的行为。

这似乎意味着,时隔两年的招联消费金融依然未能在合规经营和保护消费者合法权益方面做出大规模的改变。

据天眼查数据显示,招联金融由招商银行和中国联通联合成立,各自持股50%。相比其他金融公司,招联金融背后有招商银行这样的头部企业做支撑,为何还会屡屡被点名?

招商银行的B面:违规不停、处罚不断?

提及对招商银行的印象如何,得到的答案大都是“大银行”“有保障”“值得信赖”等诸多称赞之词,作为招行用户,讲真,服务态度、办理效率方方面面比四大行强很多。但这些是招商银行的A面,翻开B面似乎并不完美。

按时间线来看,2021年5月,银保监会公告显示,针对招商银行并表管理不到位并通过关联非银机构的内部交易违规变相降低理财产品销售门槛,同业投资、理财资金等违规投向地价款或“四证”不全的房地产项目等27项违法违规行为,依法予以罚款7170万元,对1名责任人员予以警告处罚。

然而,在被巨额处罚的一个月后,招商银行再次被银保监部门点名。2021年6月18日,银保监会网站公告,青岛银保监局于6月8日对招商银行青岛分行作出罚款22万元的行政处罚决定,主要违法违规事实(案由)为:向借款人转嫁押品评估费。

但在该处罚决定作出的前一天,6月7日,北京银保监局对招商银行北京分行作出责令改正并予以50万元罚款的行政处罚。主要违法违规事实(案由)为:个人经营性贷款业务严重违反审慎经营规则。

除此之外,在2021年11月,招商银行信用卡中心存在未按照保险公司提供的销售合同条款全面、客观揭示所代销保险产品风险的违法违规事实,银保监会上海监管局责令其改正,并处罚款20万元。

更令人难以置信的是,在2022年1月28日,重庆银保监局行政处罚信息公开表中显示,招商银行股份有限公司重庆分行出现了资金被挪用的违规情况。

要知道,无论是四大行还是招商银行等股份制银行,其存在的根基都来源于民众的信任,但招商银行重庆分行却出现了资金挪用的违规漏洞,这不禁令人担忧起招商银行们是否也存在着相关的机制漏洞。

事实上,除了被监管部门多次处罚外,颇受“欢迎”的招商银行在消费者投诉榜中也位居前列。

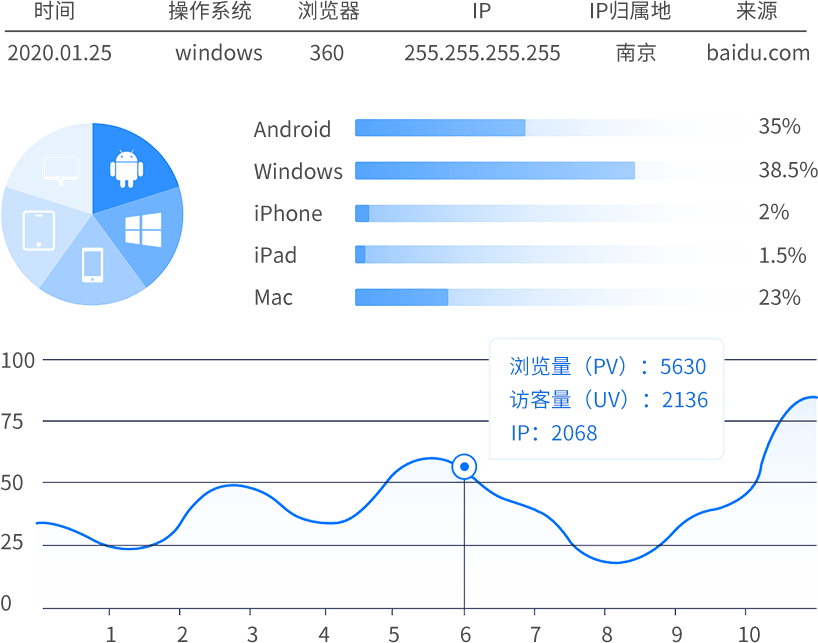

银保监会网站信息显示,2021年5月31日,山东银保监局通报2021年第一季度银行业消费投诉情况,招商银行的投诉量位列其辖内股份制商业银行第三名。

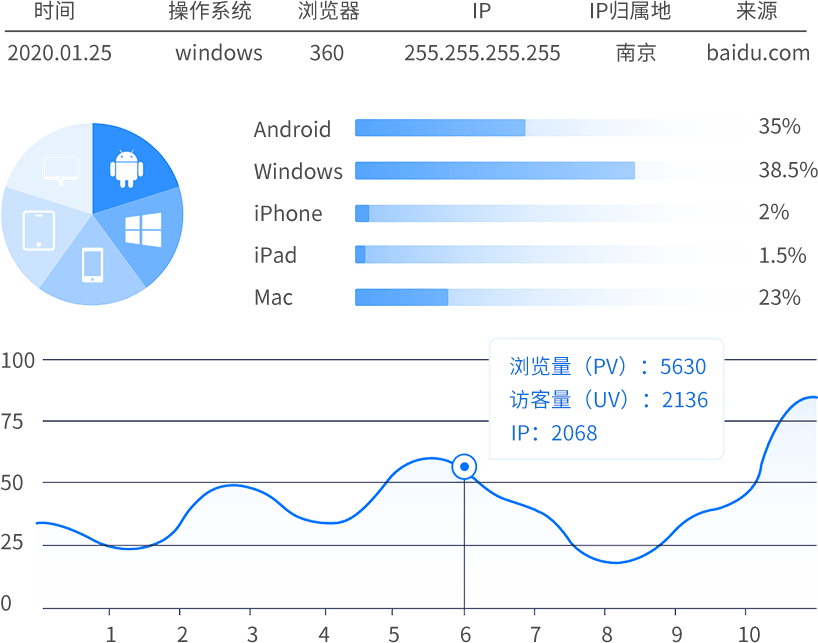

而在此前,银保监会网站于2021年4月15日公布了《中国银保监会消费者权益保护局关于2020年第四季度银行业消费投诉情况的通报》。据该通报,2020年第四季度,招商银行的投诉量位列股份制商业银行首位,高达5455件,占股份制商业银行投诉总量的17.1%。平均每千营业网点投诉量位列股份制商业银行第三位,达2992.3件/千营业网点。

同时,招行当季的信用卡业务投诉量也位列股份制商业银行首位,高达4688件,占其投诉总量的85.9%;个人贷款业务投诉量位列股份制商业银行第三,为295件,占其投诉总量的5.4%;理财类业务投诉量位列股份制商业银行第二位,达117件,占其投诉总量的2.1%。

从这组数据不难看出,无论在贷款还是信用卡、理财等业务领域,招商银行似乎都存在着或多或少的问题。

机遇与挑战并存,银行合规经营是底线

值得注意的是,在股份制银行中,屡屡被罚的不只有招商银行,同时还有光大银行、民生银行等。据新华财经数据统计,2021年以机构为处罚对象的罚单中,光大银行收罚单总数最多,民生银行被罚总金额最高,而招商银行被罚款金额增速则是位居榜首。

除此之外,随着近年来银行业的强监管态势延续,处罚力度不断加码。据不完全统计,在2022开年之际,至少有3家银行领到千万元级的罚单。其中,网商银行、青农商行和东亚银行(中国)3家银行分别被罚2236.5万元、4410万元、1674万元。

目前来看,被处罚银行的问题大多集中在同业理财、违规信贷和信息合规及数据治理规范等三大领域。

一、在“资管新规”全面实施后,银行理财市场历经巨变,理财产品净值化转型和统一监管标准,促进银行理财子公司与其他资管机构同台竞技成为关键。当这意味着,银行理财产品市场竞争日趋激烈,不少银行、理财子公司为了抢客、留存,纷纷开启了“费率优惠”政策,部分费率甚至降为0。

或许正因如此,不少银行才走上了虚假宣传和故意降低理财门槛等违规违法之路。

事实上,虽然理财费率有所下调,但随着银行理财进入全面净值化时代,所有的理财产品都是非保本的,这就意味着投资者不能只关注预期收益率的高低,而忽视了理财投资背后的风险性,更不能听信理财机构的虚假宣传,进而“闭着眼买”理财产品。

二、在疫情的影响下,不少居民的收支平衡被打破,再加上地产行业风雨飘摇,房贷“断供潮”的苗头已隐约可见。对银行而言,此时更应审慎合规地对待贷款和信用卡业务,避免不良贷款率的上升,从而优化稳定银行的资产结构配置。

三、随着《个人信息保护法》的上线实施,银行用户信息合规及数据治理规范问题成为近年来监管重拳出击的要点。

尤其是《个人信息保护法》从法律层面直接定调了金融账户的敏感性,要求金融机构在处理生物识别、医疗健康、金融账户、行踪轨迹等敏感个人信息时,都必须取得个人的单独同意。

这就意味着,掌握客户详细信息的金融机构,尤其是银行在运用科技工具时更要注意规范化,避免侵犯客户个人隐私、泄露个人信息。

事实上,早在去年8月初,招行信用卡中心也因对某客户个人信息未尽安全保护义务等违规行为,被上海监管局责令改正,并处以100万元罚单。而最近被罚2236.5万元的网商银行同样也是因为违反了账户管理、征信管理等信息数据合规方面的问题。

不过,随着数字化时代进程的加深,数据早已成为第五大生产要素,这也是银行数字化经营和风险控制的关键。所以,为了兼顾数据深度融合利用和数据安全隐私保护,以招商银行为代表一批金融机构开始借助大数据、云计算、智能终端以及网络优势等现代数字化手段,积极探索发展隐私计算和数字化运营领域。

与传统数据管理方式不同,隐私计算过程中各方机构只有模型梯度或加密信息交互,无需将底层数据直接出域计算,各方仅管理己方数据即可,极大提升安全性并降低数据管理难度。

而今,招商银行在充分获得用户授权并保障用户隐私的前提下,探索运用隐私计算技术解决金融机构数据共享应用问题,当前已在风控、营销等多个业务场景落地。尤其在营销拓客方面,深圳分行“深信贷”项目中联合企业非公开政务数据联邦建模实现客户精准触达。

总的来看,随着银行监管政策的趋严,以及外部市场环境不稳定因素的加剧,银行等金融机构也并非高枕无忧。

而正因此,银行更应该守住合规经营的业务基本盘,帮助其平稳穿过市场的动荡期。