互联网金融浩浩荡荡不过十载,时间上看虽然不长,但从影响上规模上不可不谓之巨变。这一点从名字上就可以看出来,广为人知的是互联网金融,而不是曾经许多专家学家们激烈争论的金融互联网。传统金融互联网化实在不足以形容这场震动中国金融体系的巨变。互联网金融当然不止于信贷,还包括银证保基信,及其他全新业态,是名副其实的“金融业的搅局者”。

但不管如何,互联网金融和金融互联网最初的争论,是围绕信贷而产生的。我们聚焦信贷这个话题。信贷的风控体系是如何顺应时代变化而发展的呢?我们今天讨论,风控有哪几种常见的模型策略体系,以及他们的二阶问题:为什么是这样的体系?

01

2013年横空出世的“余额宝”,让货币基金这棵老树开花,引爆了整个市场,否则互联网金融还只会是IT圈里一个并不算热闹的子话题。这就是业界普遍将2013年定义为互联网金融元年的原因。

2014年,第一款互联网消费金融产品“白条”成立,首家互联网银行“微众银行”经监管机构批准开业。

这时候互金信贷业务尚在发轫之始,风控能怎么做呢?新模式下的用户没有,传统银行信贷动辄一年甚至几年的表现期没有,标准数据产品更是没有,别说大数据模型了,统计学模型也无能为力。此时的授信只能去找优质人群,例如信用卡客群,例如电商某些高级品类的交易客群等等。

这个时候的风控可以说成是基于客群的风控,或者是基于白名单的风控。也由此产生了基于人群的互联网消费金融,包括大学生分期、蓝领/白领分期、农户分期等,然后又产生了基于场景的互联网消费金融,如租房分期、家装分期、旅游分期、教育分期、医美分期等。

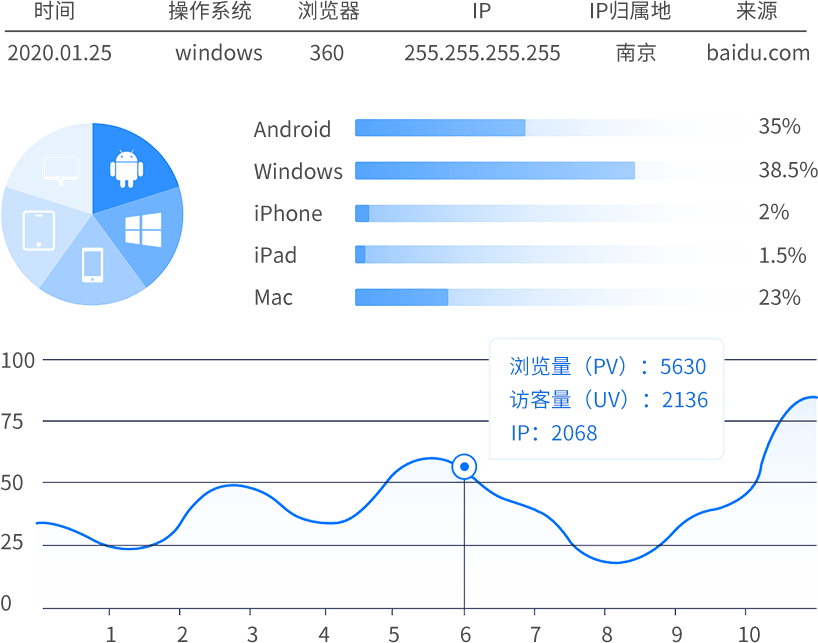

而后,伴随着P2P、网贷等互金业务的快速发展,消费金融市场主体进一步丰富。与此同时,移动互联网的全面发展导致了数据信息的激增,在某种程度上,数据已经成为了和石油一样重要的战略资源。在大数据这个冉冉上升的风口上,一大批数据公司成立。算力和大数据的发展引发了机器学习狂潮,风控水平有了大大提升。

17、18年的野蛮期,很多人有点资金够胆识就敢去放贷,接入几家三方数据源,设几个常用规则,做一个授信模型,找几个人做催收,就可以把流水做起来了。

这时候风控成套的技术都已经相当成熟化。三方数据覆盖多个维度,例如征信、银联、运营商、公安、司法、工商、税务,还有多头,等等。抽什么样本、定什么标签、接入什么数据、用什么算法、做什么通过率,做一个和产品配套的模型策略不是什么难事,真正重要的是产品本身,也就是额度、定价、期数、还款方式等。

再往后,一系列监管政策相继出台,行业从高速发展走向了规范整治的新路程。风雨过后,如何在健康的竞争环境和发展空间下行稳致远成了新的命题,行业进入了并将持续处于精细化运营时代。

这时候风控如何做细、如何服务好业务形态下的需要,又是新的命题。

互联网时代的变化,用产品的变化来表征似乎更生动形象。

App时代产品经理的工作可能是画原型就够了,把交互做到极致就很厉害;再往后是策略优化、功能演进,ToC业务的产品经理从工作内容上看都是策略产品经理,也要会数据了;那现在和以后呢,悄然变成了负责业务形态和组织关系下的方案梳理了。

风控也是一样,从跑马圈地时代,到策略优化、模型迭代,现在已经半只脚踏入了业务形态下的解决方案。这不,最近腾讯的财报一出,ToB业务(金融科技与企业服务板块)已经超过了游戏板块收入,大家才发现腾讯已经成为了一家ToB的数据技术服务公司了。

说了这么多,终于把背景讲得差不多了。行业在变,风控体系也在变。

这不同的阶段、不同的平台、不同的业务场景,风控里面的模型和策略又是如何去做的呢?

02

过去几年,信贷行业新的从业者,或者称之搅局者,何其之多,新上线的信贷产品何其之多,背后的风控玩法也何其之多,无一而足。

但总结起来,常见的靠谱的模型策略体系只有三种。

第一种以规则为主、模型为辅。大多出现在展业初期,样本较少,数据也较少,风控主要依托于专家经验,没场景的现金贷和有场景的消费贷都是如此。

展业初期,或者说冷启动阶段,样本需要逐渐积累,风险需要较长的时间才能暴露,授信必须严入。在知道风险结果之前,严入还是宽入的标准就是通过率,所以一般初期通过率都较低。

通过率用什么来卡?也许你有场景,场景数据卡一道当然可以,但不够。风险滞后,你终究要去接入一些三方数据。基于这些数据,基于你的场景,基于你的产品定位,制定对应的政策和规则。

然后随着还款日的到来,一批一批用户开始表现,新户的数据在经分上一定是要亏钱的,你会想要去优化。你知道风险跟你的产品、跟你配套的运营,都息息相关,你会认为标准产品不够用,你要自己建模。

样本有限,数据接入太多没有意义,这个时候的模型谈不上大数据模型,只能是小数据模型。如果你的产品不发生大的变化,模型开发没有任何差错,这个模型可能能带来一些增益。随着业务规模的增加,模型得以频繁地被刷新和调优。

但不管如何,这个时候,整个风控体系是规则为主、模型为辅的。白名单也好,黑名单也好,年龄地域限制也好,多头也好,公安司法信息也好,标准产品评分也好,你的风控是建立在行业通用的专家规则之上的,模型只是辅助。说白了,你的安全感来自各种规则。

这类体系不仅仅是出现在展业初期,很多平台长期处于甚至至死都属于这个阶段。它的代表场景是发薪日贷款,及由其衍生发展来的系列网贷,风险较高,通过高定价短周期来弥补资损。

03

第二种以模型为主、策略为辅。在样本相对丰富后,模型的重要性会逐渐升高,尤其是行业内卷,客群质量越来越下沉之后,精准识别成为必须。

在原有的专家经验系列规则外,一些可变规则不断地被调整,在这些规则之后,如何依据模型作更精细化决策呢?

一种做法是把模型效果做的尽可能好,然后所有人通过这个模型进一步筛选。为了效果足够好,模型复杂度就会变高,缺陷就是你说不出来为什么这个人被通过、那个人被拒绝。不管解释性工具再怎么做事后工作,这个缺陷本质上弥补不了。

另一种法是把模型做的效果足够好且可解释性足够强,为了追求可解释性,可以将数据也就是特征分类,基于每一类特征构建对应的模型,例如逾期模型,例如多头模型,例如交易模型,等等。同一维度的特征组合,保留了一定程度的该维度可解释。串行的过每个模型,得以判定这个用户逾期上表现不行,或者多头很严重,或者银联交易评分有风险。

在这类风控体系中,你的安全感来自模型。只要模型AUC、KS保持高位,不管每天放款流水多少,你都会比较安心。

这类体系中,模型重要性很高,策略依靠模型做差异化。一个模型为主的风控团队往往最终会走向这种做法,很多银行也会走向这种做法。因为真正的策略人才是很稀缺的。

04

第三种以策略为主、模型为辅。注意和第一种的区别,第一种说的是规则为主,这里说的是策略为主。规则为主的规则,是简单的,是通用的,是经验的,是串行不交叉的。

这个阶段,样本非常丰富,场景内不断挖掘用户数据,接入各种有效的三方数据,大数据模型效果很好,且不断追求更好。模型的重要性很高,就如同“工欲善其事,必先利其器”的器很重要一样。

这时的模型充当策略的工具。模型可以不追求解释性了,策略为主,策略保持决策的可解释。

决策要有可解释性,是因为未来不一定会像现在一样,我们无法承担极端情况的伤害。就像投资,你可以数据化出一套决策避开所有的熊市,找到所有的牛市,但例子才多少呢,你敢用在当下吗?决策一定是尽量简单的,它可以犯错,但犯的错要小,获的利要大。

策略的精髓在于分群,年龄是分群,收入是分群,多头是分群,模型也是分群,是风险的分群。无论是授信,还是贷中管理,无论是你对用户做什么,还是希望用户做什么,你都要区分用户。

这类体系的标志是决策体系中有很多重要的分群,也就是决策分支,模型用作最后的保障。模型作为策略的工具,可以需多少有多少,一个工具可以用的范围很大,也可以用的范围很小。

决策分支的意思是,策略对模型的应用不是一刀切的,不是所有小于600分的用户都要被拒绝的。

你的安全感来自策略,再具体一点,就是策略分群。

在行业强监管下,非持牌机构不断倒下,只有巨头才能勉强活着,越来越多的风控都是这种体系。无他,精细化要求而已。

05

我们上面的讨论已经涵盖了这些体系发展的背景,不同的阶段、不同的平台、不同的业务场景下,风控体系不一样。

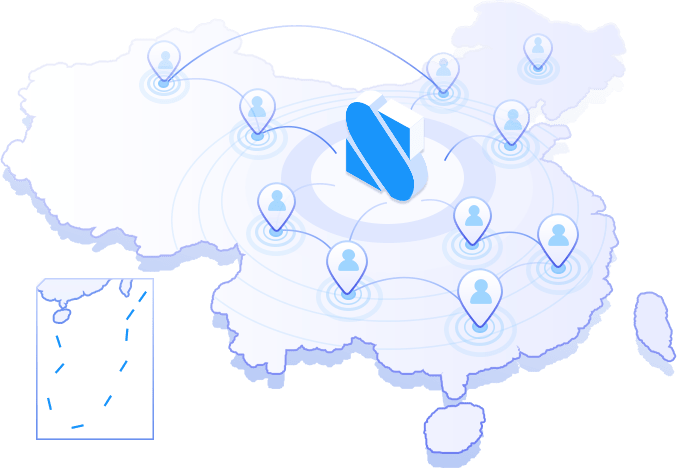

为什么发展出了这样的体系?这个二阶问题,似乎答案就是数据。样本的多少、数据维度的多少、特征数量的多少决定了背后模型和策略的关系。

但,这不是问题的本质。我认为问题的本质在于风险回报比。

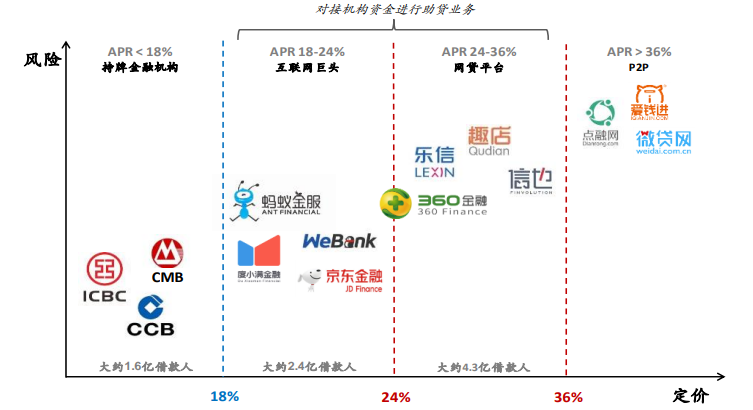

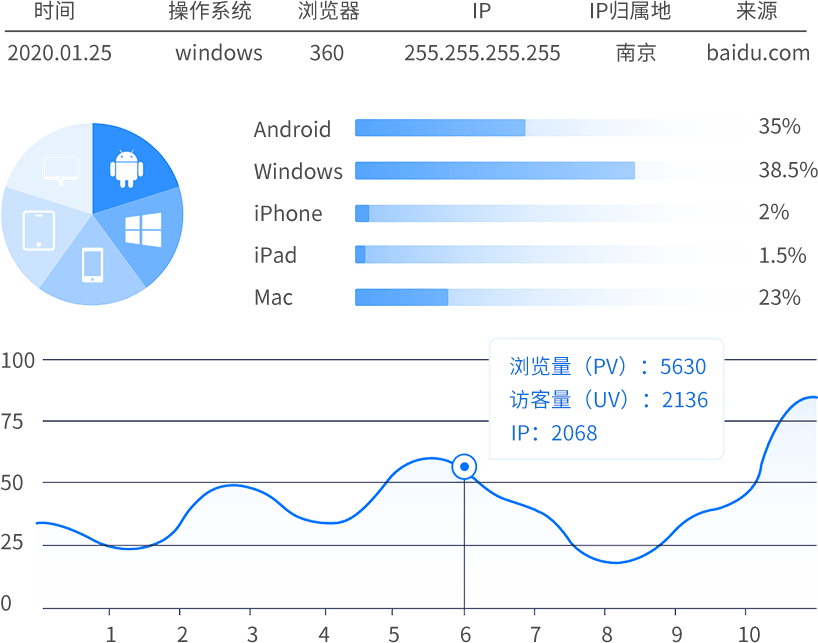

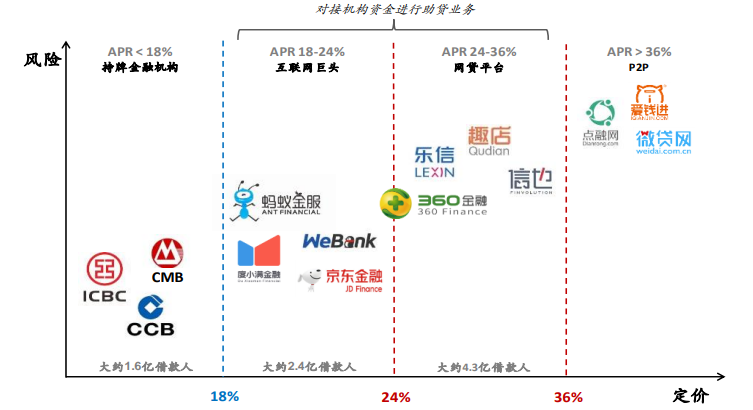

资料来源:招银国际证券

如果你是“714”高炮那样的玩法,搭几条规则,让钱出去利滚利就是最赚钱的,周期短流动性强,年化利率好几倍甚至十几倍,风险再高也就是一个本金,不算什么问题。目标客户里就没有优质人群,还做什么模型精准识别。

当这种玩法不再合法,风险回报越来越低,银行的对客定价一般在年化18%以内,消费金融公司基本在20%出头, 若要在这个范围内盈利,就要风险平稳可控,服务目标要锁定优质客群,没有大数据模型是不行的。当然,不缺优质流量的巨头光白名单就够用了。

后来流量越来越贵,客户不断被多平台渗透,做好存量就至关重要。省一份流量算一份流量,涨一点余额算一点余额,开始把每个用户挖掘到极致。客户分群精细化运营成为当下的趋势。

只是,这样的挖掘,这样的运营,是客户需要的吗?

举目向去处,多是坎坷。回首望来路,皆是坦途。